COVID-19: Principales novedades tributarias adoptadas en Colombia

Actualizado en mayo de 2020

En Colombia se han adoptado diversas medidas para hacer frente a la crisis sanitaria provocada por la expansión del COVID-19, entre ellas las relativas al ámbito tributario.

Impuesto sobre la Renta

Por medio del Decreto 520 de 2020, el Gobierno Nacional ha dispuesto la ampliación de los plazos para el cumplimiento de las obligaciones formales relacionadas con el impuesto sobre la renta.

En términos generales, se modificaron las fechas para la presentación de las declaraciones de renta, tanto para personas naturales como para grandes contribuyentes.

Igualmente, se modifican las fechas de presentación de la declaración de activos en el exterior.

Las modificaciones en las fechas de cumplimiento de las obligaciones relacionadas con el impuesto sobre la renta son las siguientes:

Grandes contribuyentes general: Pago de la segunda, presentación de declaración y pago de la tercera cuota del impuesto

Por medio del Decreto 520 de 2020, el Gobierno Nacional amplió el plazo con que cuentan los grandes contribuyentes para la presentación de la declaración del impuesto sobre la renta y complementarios. Señalando un nuevo plazo de presentación de la declaración, que coincide con el establecido anteriormente para el pago de la tercera cuota.

Así las cosas, los grandes contribuyentes en el plazo que anteriormente debían declarar, deberán ahora pagar una segunda cuota, correspondiente al cuarenta y cinco por ciento (45%) del valor del saldo a pagar por el año gravable 2018.

El nuevo plazo para presentar la declaración de renta y pagar la tercera cuota, será entre el nueve (9) de junio y el veinticuatro (24) de junio de 2020.

Los plazos establecidos para el pago de la segunda cuota, atendiendo el último número del NIT, sin tener en cuenta el digito de verificación, se mantienen:

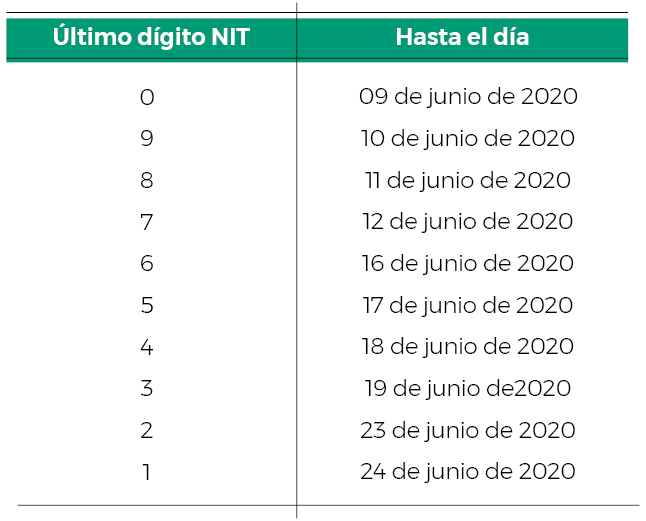

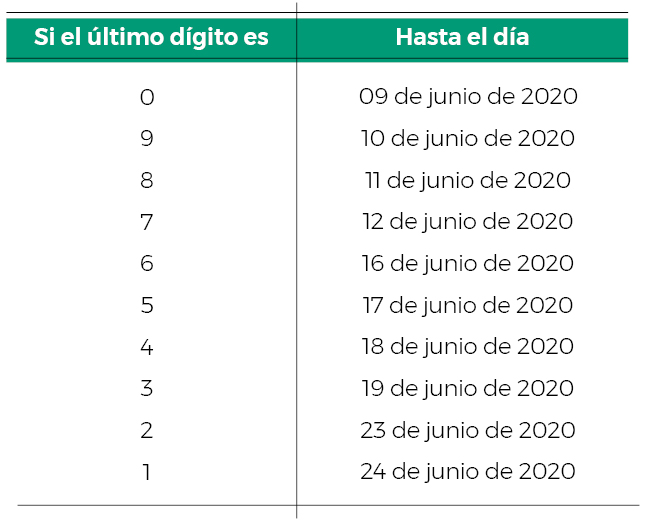

Por su parte, los plazos establecidos para la presentación y pago de la tercera cuota, de acuerdo con el último digito del NIT, sin tener en cuenta el digito de verificación, son:

Si al momento de pagar la segunda cuota el contribuyente ya presentó la declaración de renta, tomará el impuesto a pagar, menos el pago efectuado en la primera cuota y sobre la diferencia pagará como segunda cuota el 50%. El 50% faltante será cancelado como tercera cuota en los plazos establecidos para tal fin.

Personas Jurídicas y demás contribuyentes: declaración y pago de la segunda cuota del impuesto

Por medio del Decreto 520 de 2020, el Gobierno Nacional amplió el plazo con que cuentan las personas jurídicas para la presentación de la declaración del impuesto sobre la renta y complementarios. Así estableció el pago de una primera cuota correspondiente al 50% del saldo a pagar del año gravable 2018, en la fecha que originalmente se presentaba la declaración, y en la fecha que antes preveía la segunda cuota, ahora será el de declaración y pago de segunda cuota.

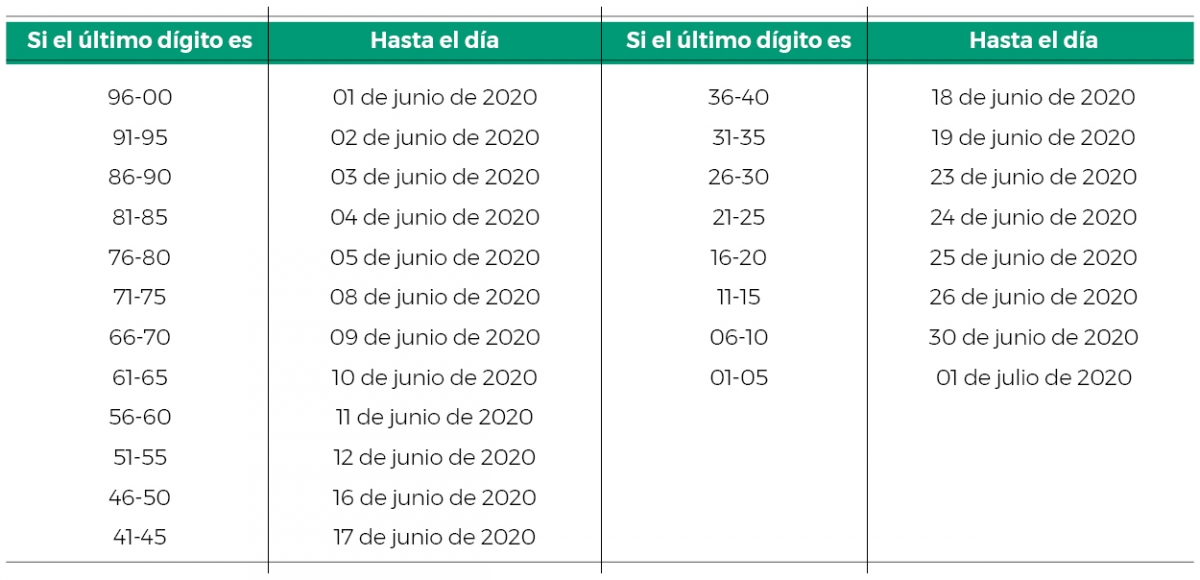

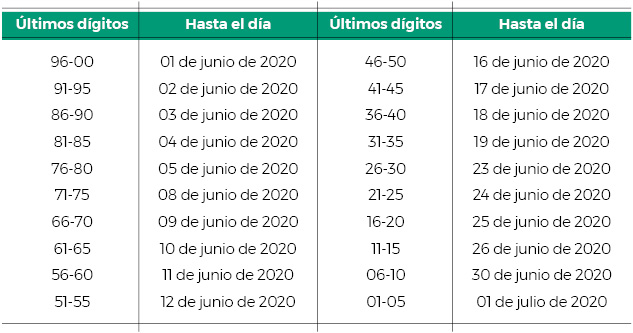

Con el pago de esta primera cuota, el plazo para la presentación de la declaración de renta y para el pago del valor restante-segunda cuota, vencerá entre el primero (1) de junio y el primero (1) de julio de 2020, atendiendo a los últimos dígitos del NIT, sin tener en cuenta el digito de verificación.

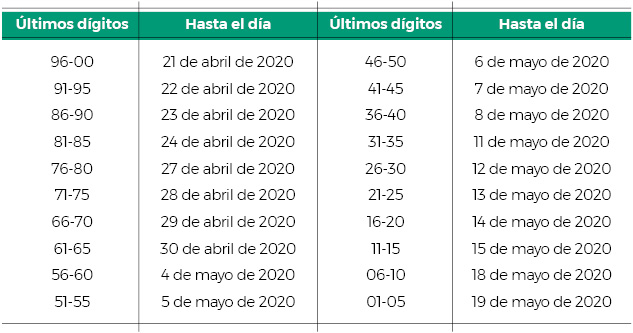

Dicho lo anterior, el plazo para el pago de la primera cuota o de la declaración en caso de no realizar la primera cuota, será:

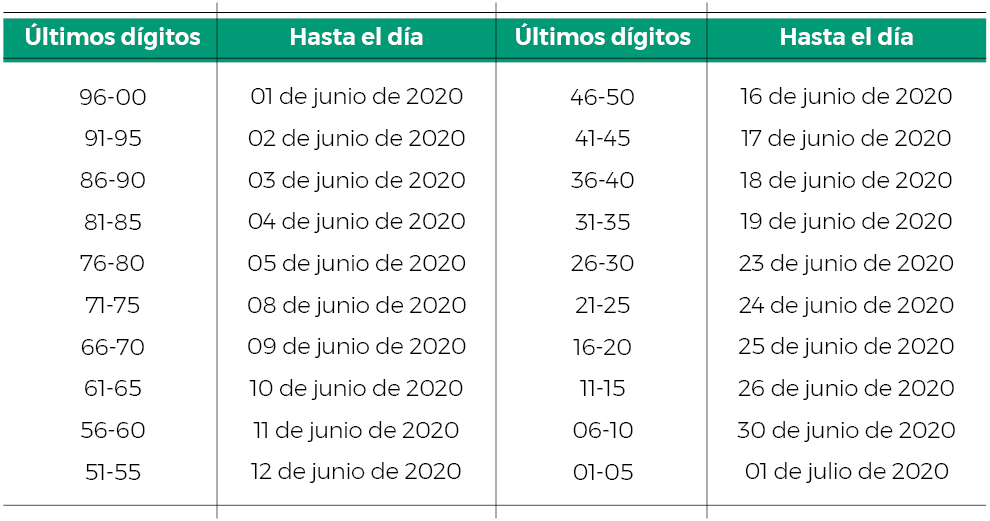

Por su parte, el nuevo plazo para la presentación y pago de la segunda cuota será:

Finalmente, la norma es clara en señalar que, si al momento del pago de la primera cuota el contribuyente ya presentó la declaración del impuesto sobre la renta y complementario, deberá igualmente pagar el impuesto en dos cuotas iguales del 50% de acuerdo con los plazos señalados anteriormente.

Contribuyentes con saldo a favor o grandes contribuyentes que no paguen la segunda cuota o personas jurídicas que no paguen la primera cuota

Aunque, por la literalidad del Decreto, se planteó una discusión sobre si la extensión de plazo aplicaría solo en los supuestos en que hubiera pago de la segunda cuota para los Grandes Contribuyentes y la primera cuota para las personas jurídicas, el director de la DIAN en redes sociales ha establecido que la modificación de plazos es para todos los contribuyentes con independencia de que hayan pagado la respectiva cuota.

Instituciones financieras – Sobretasa Impuesto sobre la Renta

- Calificadas como grandes contribuyentes: pago de primera y segunda cuota del anticipo de sobretasa del impuesto

Como consecuencia de la modificación del plazo para la presentación de la declaración de renta de grandes contribuyentes, por medio del Decreto 435 de 2020, se amplió el plazo de las instituciones financieras calificadas como grandes contribuyentes para el pago de la primera cuota (50%) del anticipo de la sobretasa del impuesto sobre la renta. Los plazos para el pago de la primera cuota vencen entre el 21 de abril y el 5 de mayo, de acuerdo con las fechas dispuestas para la presentación de la declaración de renta (expuestas en el punto 1 anterior).

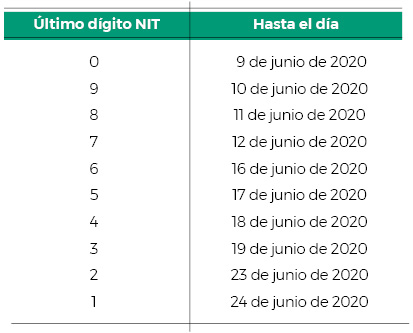

Adicionalmente, por medio del Decreto 401 de 2020 se dispuso que la segunda cuota se deberá pagar entre el 9 y el 24 de junio de 2020, de acuerdo con el último dígito del NIT, de la siguiente forma:

- No calificadas como grandes contribuyentes: pago de primera y segunda cuota del anticipo de la sobretasa

Como consecuencia de la ampliación de los plazos para la presentación de la declaración del impuesto sobre la renta de personas jurídicas, por medio del Decreto 401 de 2020 se dispuso que las instituciones financieras que no sean grandes contribuyentes deberán liquidar el anticipo de la sobretasa y pagarlo en dos cuotas iguales, de acuerdo con los vencimientos dispuestos de modo general para personas jurídicas y demás contribuyentes.

Empresas de transporte aéreo de pasajeros, hoteles y contribuyentes que desarrollen actividades teatrales o de espectáculos

Estas disposiciones aplican de acuerdo con el Decreto 401 de 2020 a empresas de transporte aéreo comercial de pasajeros, hoteles o realicen actividades de espectáculos bajo los códigos CIIU 9006, 9007 y 9008, variando sus plazos de acuerdo con si son o no Grandes Contribuyentes. Estas disposiciones amplían el plazo de pago, pero no alteran la fecha de declaración del impuesto, la cual se regirá por los plazos generales establecidos para los Grandes Contribuyentes y las Personas Jurídicas.

- Calificadas como grandes contribuyentes: Ampliación del plazo pago de segunda y tercera cuota del impuesto

Tendrán como plazo máximo para pagar la segunda cuota del impuesto sobre la renta hasta el 31 de julio de 2020 y para pagar la tercera cuota hasta el 31 de agosto de 2020.

- No Calificadas como grandes contribuyentes: Presentación de la declaración y pago de la primera y segunda cuota del impuesto

Tendrán como plazo máximo para pagar la primera cuota del impuesto sobre la renta hasta el 31 de julio de 2020 y para pagar la segunda cuota hasta el 31 de agosto de 2020.

Entidades sin Ánimo de Lucro – ESAL: Ampliación del plazo máximo para actualizar la calificación como contribuyentes del Régimen Tributario Especial y para celebrar la reunión del órgano de dirección

Los contribuyentes pertenecientes al Régimen Tributario Especial, que deben realizar el proceso de actualización de la calificación dentro del régimen conforme a lo dispuesto en el artículo 356-3 del Estatuto Tributario, deberán hacerlo a más tardar el 30 de junio del año 2020.

La reunión del órgano de dirección que aprueba la destinación del excedente podrá celebrarse hasta antes de esa misma fecha, que se recuerda es la condición para que dicho excedente no sea gravado.

Impuesto sobre las ventas e impuesto al consumo

Ampliación del plazo máximo para pagar declaraciones de IVA de contribuyentes cuya actividad principal sea el servicio aéreo de pasajeros, hotelería y los espectáculos

De acuerdo con lo dispuesto en el Decreto 401 de 2020, los responsables del impuesto sobre las ventas que sean empresas de transporte aéreo comercial de pasajeros, hoteles o contribuyentes que tengan como actividades principales actividades teatrales o de espectáculos en vivo (CIIU 9006, 9007 y 9008) tendrán como plazo máximo para pagar la declaración del impuesto sobre las ventas del bimestre marzo-abril o el cuatrimestre enero-abril de 2020, según el caso, el día 30 de junio de 2020.

Ampliación del plazo máximo para pagar declaraciones de IVA y de impuesto al consumo de contribuyentes cuya actividad principal sea el expendio de comidas

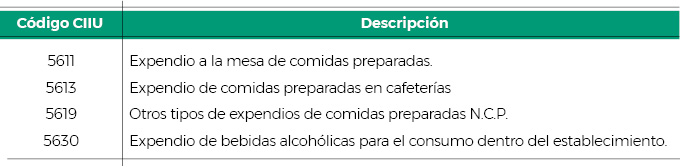

El Decreto 435 de 2020establece que quienes realicen las actividades económicas que se describen a continuación tendrán hasta el treinta (30) de junio de 2020 para pagar la declaración del impuesto al consumo correspondiente a al bimestre marzo-abril de 2020. Sin embargo, la presentación de dicha declaración se deberá realizar en el plazo original.

Impuesto al patrimonio

Establecimiento de las fechas máximas para declarar y pagar el impuesto al patrimonio

Por medio del Decreto 401 de 2020 se fijaron las fechas para declarar y pagar el impuesto al patrimonio creado por medio de la Ley de Crecimiento Económico 2010 de 2019.

El pago de la primera cuota se debe hacer en las siguientes fechas, de acuerdo con el último dígito del NIT:

Por su parte, la presentación de la declaración y el pago de la segunda cuota se debe hacer dentro de las siguientes fechas, de acuerdo con el último dígito del NIT:

Régimen Simple

El decreto 401 del 13 de marzo de 2020 establece que los nuevos plazos para pagar el anticipo bimestral del régimen simple de tributación tendrán como vencimientos para presentación y pago los siguientes términos:

Declaración de activos en el exterior

El Decreto 520 de 2020 modifica los plazos de presentación para la declaración anual de los activos en el exterior así, estableciendo:

1. Grandes contribuyentes:

2. Personas jurídicas:

Información exógena

La Resolución número 000027 del 25 de marzo de 2020 del Departamento de Impuestos y Aduanas Nacionales (DIAN) estableció estos nuevos plazos para el reporte de la información exógena:

1. Grandes contribuyentes:

2. Personas jurídicas:

Impuestos territoriales

Bogotá- Ampliación del plazo para el pago del impuesto predial unificado, impuesto de vehículos e impuesto de industria y comercio

Por medio del Decreto 093 de 2020, la Alcaldía de Bogotá dispuso que, para el año 2020, los plazos máximos para pagar el impuesto predial unificado para predios residenciales y no residenciales serán: (i) el 5 de junio de 2020, con descuento del 10%; o (ii) el 26 de junio de 2020, sin descuento.

Los contribuyentes que decidan acogerse al sistema alternativo de pago por cuotas, deberán presentar una declaración virtual hasta el 30 de abril de 2020 y realizarán el pago en cuotas iguales, en las siguientes fechas: (i) 12 de junio de 2020; (ii) 14 de agosto de 2020; (iii) 9 de octubre de 2020; y (iv) 11 de diciembre de 2020.

Adicionalmente, por medio del Decreto 093 se dispuso que los plazos máximos para pagar el impuesto de vehículos serán: (i) el 3 de julio de 2020, con descuento del 10%; o (ii) el 24 de julio de 2020, sin descuento.

Finalmente, la Alcaldía de Bogotá ha anunciado que la Secretaría de Hacienda expedirá una resolución modificando los plazos para la declaración bimestral del Impuesto de Industria y Comercio - ICA, así como la declaración de retención en la fuente por concepto de ICA[1]. De acuerdo con lo anunciado por la Alcaldía se decidió que los vencimientos del segundo bimestre y del tercer bimestre pasan del 15 de mayo y 17 de julio para el 31 de julio. Sin embargo, a la fecha no se ha expedido la resolución respectiva.

Otros municipios

Otros municipios han dispuesto medidas particulares en relación con los impuestos territoriales. Tal es el caso, entre otros de: Medellín (Res. 2020031748418 del 16 de marzo), Rionegro (Decreto 175 del 17 de marzo), Itagüí (Decreto 425 del 20 de marzo), Tunja (Resolución 27 del 18 de marzo), Barranquilla (Decreto 393 del 19 de marzo).

El cumplimiento de las obligaciones tributarias en las entidades territoriales debe ser evaluado caso a caso. Como se mencionó en el acápite relacionado con la suspensión de términos, en cuanto no exista una norma específica que modifique las obligaciones respectivas, se deberá procurar dar cumplimiento por cualquier medio, incluyendo de ser posible los medios virtuales y, de no ser posible, se podría configurar una causal eximente de responsabilidad frente a la liquidación de sanciones y de interese moratorios.

Suspensión de términos

Se ha dispuesto la suspensión de los términos administrativos de procesos administrativos adelantados ante la DIAN hasta que permanezca vigente la Emergencia Sanitaria declarada por el Ministerio de Salud y Protección Social

La DIAN expidió la Resolución No. 0030 del 29 de marzo de 2020 por medio de la cual reglamentó lo dispuesto por el Gobierno Nacional en el Decreto 491 de 2020.

Dentro de las medidas adoptadas se encuentran la suspensión de todos los términos de las actuaciones administrativas o jurisdiccionales en sede administrativa.

En esta Resolución se aclara que los términos suspendidos empezarán a correr nuevamente el día hábil siguiente a la declaratoria de superación de la Emergencia Sanitaria (en este momento correrían los términos a partir del 1 de junio) teniendo en cuenta los días que al momento de la suspensión hacían falta para cumplir con las obligaciones correspondientes, incluyendo aquellos términos establecidos en meses o años.

Así mismo, la DIAN autorizó la notificación de actos administrativos u oficios a través del mecanismo de notificación electrónica contenido en el artículo 566-1 del Estatuto Tributario. Se habilitó igualmente el correo [email protected] para que se efectúen las notificaciones a la DIAN.

En este sentido, la DIAN expidió igualmente la Resolución No. 031 del 03 de abril de 2020 por medio de la cual aclaró los procedimientos respecto de los cuales no aplica la suspensión de términos, señalando que no aplica en los siguientes casos:

- Cumplimiento de obligaciones de presentar y pagar declaraciones

- Procesos de Devoluciones y/o Compensaciones que se soliciten a través del Servicio Informático Electrónico o buzones electrónicos autorizados.

- Facilidades de pago

- Gestión de títulos de depósitos judiciales

- Solicitudes de desembargos

- Relación laboral legal y reglamentaria entre la DIAN y su talento humano.

Procedimiento abreviado para la devolución automática de saldos a favor

El Decreto 535 de 2020 crea un nuevo procedimiento en el cual, a los contribuyentes que no sean calificados de alto riesgo en materia tributaria, se les autorizará la devolución y/o compensación dentro de los 15 días siguientes a la fecha de presentación de la solicitud en debida forma.

Para acceder a este nuevo trámite no es necesario anexar la relación de costos, gastos y deducciones. No obstante, la misma deberá presentarse dentro de los 30 días siguientes al levantamiento de la Emergencia Sanitaria declarada por el Ministerio de Salud.

Para acceder a este nuevo trámite tampoco se deben cumplir los requisitos señalados en el parágrafo 5 del artículo 855 del Estatuto Tributario. Estos son:

- Que el contribuyente no represente un riesgo alto de conformidad con el sistema de análisis de riesgo de la DIAN.

- Que más del 85% de los costos o gastos y/o impuestos sobre las ventas descontables provengan de proveedores que emitan sus facturas mediante el mecanismo de factura electrónica.

Si el contribuyente que solicita la devolución a través de este procedimiento se encuentra calificado como de alto riesgo en materia tributaria, la Dirección Seccional que reciba la solicitud tendrá dos opciones:

- Suspender el proceso durante la duración de la Emergencia Sanitaria, cuando sea viable identificar un riesgo de fraude fiscal y/o riesgo específico frente a la solicitud del particular. En este supuesto la DIAN no deberá justificarse en ninguna de las causales del artículo 857 del Estatuto Tributario.

- Cuando no sea viable identificar un riesgo de fraude fiscal se autorizará la devolución y/o compensación, informando al área de fiscalización de la Seccional. Respecto de estos casos se iniciará el control posterior una vez termine la Emergencia Sanitaria.

Este procedimiento solo estará vigente hasta que la Emergencia Sanitaria declarada por el Ministerio de Salud termine.

Si una solicitud de devolución y/o compensación ya se encontraba en trámite, la misma será resuelta a través del procedimiento abreviado de devolución y/o compensación aquí explicado. Si a la terminación de la Emergencia Sanitaria una solicitud presentada bajo este procedimiento no ha sido resuelta, la misma no cambiará de trámite.

Esta solicitud puede realizarse a través del servicio informático de devoluciones, para los contribuyentes que cuenten con firma electrónica, o a través del correo físico (dirigido a la Seccional competente).

Cuestiones sobre exención del Impuesto Sobre las Ventas los servicios de voz e Internet Móviles

En el marco del Estado de Emergencia, el Gobierno Nacional declaró que durante los 4 meses siguientes a la expedición de este Decreto (hasta el 13 de agosto de 2020) los servicios de conexión y acceso a voz e internet móviles cuyo valor no supere 2 UVT (COP$71.214) estarán exentos del IVA. (

Esta exención debe verse reflejada en la facturación al usuario que se expida desde el 13 de abril de 2020.

Cuestiones sobre exención De IVA A 211 Bienes E Insumos Médicos Indispensables

El Decreto aclara que los saldos a favor generados en las declaraciones tributarias del Impuesto sobre las ventas podrá ser imputado en las siguientes declaraciones, pero no solicitado como devolución y/o compensación.

Respecto a la deducibilidad del IVA para quien comercialice los bienes exentos del Decreto, se específica que debe cumplir con todos los requisitos señalados en el Estatuto Tributario.

El Gobierno especifica el procedimiento a seguir para aplicar la exención señalada:

- Al momento de expedir factura por los bienes exentos, se deberá incorporar en la misma un aviso que indique “Bienes Exentos – Decreto 417 del 17 de marzo de 2020”

- La importación, venta y entrega de estos bienes debe realizarse durante la duración de la Emergencia Sanitaria.

- Dentro de los primeros 5 días de cada mes, el responsable de IVA debe rendir un informe a la Dirección Seccional de Impuestos y Aduanas de su domicilio en el que detalle las facturas o documentos equivalentes, registrando número, fecha, cantidad, especificación del bien y valor de la operación.

Este informe debe tener como corte el último día de cada mes y debe ser certificado por contador público o revisor fiscal, según el caso. - Dentro de los primeros 5 días de cada mes, el responsable de IVA debe rendir un segundo informe de las declaraciones de los bienes importados y amparados con la exención. Debe detallar la declaración de importación, registrando número, fecha, cantidad, especificación del bien, valor de la operación y el número de la factura del proveedor en el exterior.

Este informe debe tener como corte el último día de cada mes, debe ser remitido a la Dirección Seccional del domicilio del contribuyente y también debe estar certificado por contador público o revisor fiscal según corresponda.

El Gobierno aclara que en caso de incumplir los primeros dos requisitos (A y B) los bienes no estarán cobijados por la exención y tendrán el tratamiento común del Estatuto Tributario. Para los últimos dos requisitos (C y D) se aclara que su incumplimiento, o envío extemporáneo, acarreará la sanción del artículo 651 del Estatuto Tributario (Sanción por no enviar información).

Cuestiones sobre modificación de fechas de declaración y pago del recaudo del impuesto nacional con destino al turismo

El Decreto señala que las empresas que presten el servicio de transporte aéreo internacional de pasajeros tendrán hasta el 30 de octubre de 2020 para presentar la declaración y pagar el valor del impuesto nacional con destino al turismo correspondiente al segundo trimestre de 2020.

Cuestiones sobre modificación de aspectos tributarios en el marco de los procesos de insolvencia

El Decreto modificó la retención en la fuente de empresas admitidas a procesos de reorganización o que hayan celebrado acuerdos de reorganización y se encuentren ejecutándolo conforme a la Ley 1116 de 2006, desde el 15 de abril de 2020 hasta el 31 de diciembre de 2020 no estarán sometidas a retención o auto retención en la fuente a título de impuesto sobre la renta.

Bajo estas mismas condiciones estas empresas estarán sometidas a una retención en la fuente a título de IVA del 50%.

Las empresas admitidas a un acuerdo de reorganización empresarial o que lo hayan celebrado y se encuentren ejecutándolo en los términos de la Ley 1116 de 2006, están exonerados de liquidar y pagar el anticipo de renta del artículo 807 del Estatuto Tributario por el año gravable 2020.

Estas mismas empresas no estarán obligadas a liquidar renta presuntiva por el año 2020.

Cuestiones sobre inversión Obligatoria en Títulos de Deuda Pública

El Decreto 562 de 2020 obliga a los establecimientos de crédito a invertir en “Títulos de Solidaridad – TDS” en porcentajes determinados:

- 3% del total de los depósitos a la vista sujetos a encaje de los sujetos obligados, deducido previamente el encaje, con base en los estados financieros reportados con corte a 31 de marzo de 2020.

- 1% del total de depósitos y exigibilidades a plazos sujetos a encaje de los sujetos obligados, deducidos previamente el encaje, con base en los estados financieros reportados con corte a 31 de marzo de 2020, incluidas aquellas exigibilidades con un porcentaje de encaje del 0%.

Estos títulos deben ser suscritos dentro de los 90 días siguientes a la expedición del Decreto.

Los sujetos obligados deben demostrar ante la Superintendencia Financiera de Colombia el cumplimiento de la inversión, no obstante, no se establece ninguna sanción aplicable en caso de no realizarla.

Cuestiones sobre suspensión de términos de prescripción de caducidad

El Decreto declara que los términos de prescripción y caducidad se encuentran suspendidos desde el 16 de marzo de 2020 hasta que el Consejo Superior de la Judicatura disponga la reanudación de los términos judiciales.

El Decreto señala que, si al 16 de marzo de 2020 al plazo para interrumpir la prescripción o hacer inoperante la caducidad le quedaban menos de 30 días, el interesado tendrá un mes más contado a partir del día siguiente del levantamiento de la suspensión.

Esta suspensión no aplica en materia penal.

Los términos de desistimiento tácito y de duración máxima de los procesos también se encuentran suspendidos desde el 16 de marzo de 2020 y reanudarán cuando el Consejo Superior de la Judicatura levante la suspensión de términos judiciales.

Cuestiones sobre la creación del Impuesto Solidario

El Decreto 568 de 2020 crea el Impuesto solidario por el COVID-19. Dispone que tendrá vigencia desde el 01 de mayo de 2020 hasta el 31 de julio de 2020.

Los sujetos pasivos del impuesto son:

- Servidores Públicos como están definidos en el artículo 123 de la Constitución

- Personas naturales vinculadas mediante contrato de prestación de servicios profesionales y de apoyo a la gestión vinculados a las entidades del Estado

- Pensionados

El hecho generador es:

- El pago o abono en cuenta mensual periódico de salarios de COP$10.000.000 o más para los funcionarios públicos.

- El pago o abono en cuenta mensual periódico de honorarios por COP$10.000.000 o más para las personas naturales vinculadas mediante contrato de prestación de servicios profesionales y de apoyo a la gestión vinculados a las entidades del Estado.

- El pago o abono en cuenta mensual periódico de mesadas por COP$10.000.000 o más para los pensionados.

El Decreto aclara que en este monto se incluyen la asignación básica, gastos de representación, primas o bonificaciones o cualquier otro beneficio que reciben los funcionarios públicos como retribución directa por el servicio prestado.

En este monto no se incluyen las prestaciones sociales ni los beneficios salariales semestrales o anuales.

El Impuesto es de causación instantánea y esta causación ocurre con el pago o abono en cuenta de los salarios, honorarios o pensiones mensuales periódicos.

Respecto a la base gravable se establece que es el valor del pago o abono en cuenta a los sujetos pasivos. No obstante, aclara que el primer COP$1.800.000 del pago o abono en cuenta no integran la base gravable.

Respecto de la tarifa se plantea una estructura progresiva en la cual la tarifa aumenta a medida que la base gravable aumenta desde 15% hasta 20%.

El Decreto establece que los agentes de retención en la fuente del impuesto sobre la renta son también agentes de retención de este impuesto.

El Decreto autoriza que los sujetos pasivos (exceptuando a los pensionados) que no cumplan con el hecho generador podrán realizar un aporte mensual en los mismos términos de este impuesto. Con una tarifa progresiva que va desde 0% hasta 13%

Dentro de los mismos plazos para la presentación y pago de las declaraciones de retención en la fuente, los agentes retenedores deben declarar y pagar las retenciones practicadas por este impuesto.

Cuestiones sobre la extensión del régimen de mega-inversiones a inversiones en el sector aeronáutico nacional

El Decreto 575 de 2020 incluye en el artículo 235-3 del Estatuto Tributario, referente al régimen de Megainversiones, las inversiones por valor igual o superior a 2.000.000 de UVT que se hagan en el sector aeronáutico.

Por otro lado, el Decreto también modifica la tarifa del Impuesto sobre las Ventas de la gasolina de aviación Jet A1 y/o gasolina de aviación 100/130 nacionales a 5% en el Impuesto.

El mismo Decreto modifica la tarifa de IVA del servicio de transporte aéreo de pasajeros, estableciéndolo en 5%.

Cuestiones sobre notificación electrónica

Con motivo del Estado de Emergencia Sanitaria producido por el COVID-19, pero con fundamento en normas preexistentes, la DIAN expidió la Resolución 0038 del 30 de 2020, por medio de la cual implementa la notificación electrónica en sus actuaciones.

La Resolución se fundamenta en lo dispuesto en los artículos 563 a 566-1 del Estatuto Tributario Nacional.

Se dispone que los actos administrativos en materia tributaria, aduanera y cambiaria, serán puestos en conocimiento de los administrados a través del correo electrónico reportado en el Registro Único Tributario. Este mecanismo, una vez sea completamente implementado, será la forma preferente de notificación de actuaciones administrativas.

La notificación, bajo este nuevo mecanismo, se entenderá surtida en la fecha de envío del acto administrativo, pero los términos con los que cuenta el Administrado (ya para responder, ya para impugnar) solo comenzarán a correr transcurridos 5 días desde la entrega del correo.

La Resolución autoriza también medios electrónicos complementarios para dar publicidad a los actos administrativos. Entre estos están, una bandeja de comunicados, de uso exclusivo para el contribuyente, un Registro de Notificaciones Electrónicas y el envío de mensajes de texto al número reportado en el RUT.

Las fechas en las cuales entre en vigencia esta forma de notificación serán anunciadas a través de la página web de la DIAN, acarando para que tramites comienza a aplicar.

Reducción de la tarifa del impuesto nacional al consumo en el expendio de comidas y bebidas

Con motivo del Estado de Emergencia Sanitaria producido por el COVID-19 el Gobierno consideró necesario reducir las tarifas contenidas en los artículos 512-9 y 512-12 del Estatuto Tributario al 0% hasta el 31 de diciembre de 2020.

Exclusión del impuesto sobre las ventas – IVA sobre el arrendamiento de locales comerciales

El Decreto 682 del 21 de mayo de 2020 declaró que se encontrarán excluidos del impuesto sobre las ventas los cánones de arrendamiento mensual causados y facturados con posterioridad al 21 de mayo de 2020 y hasta el 31 de julio de 2020.

Para acceder a este beneficio se establecen los siguientes requisitos:

- Que se trate de arrendamientos o concesiones de locales o espacios comerciales.

- Que los locales o espacios comerciales antes de la declaratoria de Emergencia Sanitaria se encontraran abiertos al público.

- Que la actividad desarrollada en los locales estuviera asociada, necesariamente, a la concurrencia de los clientes a este espacio.

- Que durante la Emergencia Sanitaria el local o espacio comercial haya tenido que cerrar al público, total o parcialmente, por un periodo superior a 2 semanas.

El Decreto aclara que esta disposición no aplica para otros inmuebles comerciales, como oficinas o bodegas. Igualmente señala que la disposición no le aplica a los cánones causados antes de la expedición del Decreto.

Inaplicación de la exención especial del impuesto sobre las ventas – IVA de la Ley 2010 de 2019

La Ley 2010 de 2019 estableció en sus artículos 22 al 26 una “Exención Especial en el Impuesto sobre las Ventas – IVA”, esta exención, que se asimila a la Decretada por medio del Decreto 682 del 21 de mayo de 2020, no aplicará en 2020. En consecuencia, la exención definida por el Decreto es sui generis y la contenida en la Ley solo aplicará desde 2021.

Creación de títulos de solidaridad – TDS

El Gobierno Nacional creó, por medio del Decreto 562 de 2020, una inversión obligatoria temporal en Títulos de Deuda Pública Interna denominados Títulos de Solidaridad –TDS. El Decreto 685 del 22 de mayo de 2020 regula la creación de estos títulos y la forma en la debe funcionar esta obligación.

El Decreto regula el tope de recaudo que espera obtener el Gobierno, las características financieras y condiciones de emisión de los títulos, el monto de la inversión (según las reglas del Decreto 562 de 2020), la administración de los títulos y quien deberá ejercer el control de la misma.

Modificación tasa de intereses moratorios

El Gobierno consideró necesario, por la situación producida por el COVID-19, reducir la tasa de interés de mora aplicable a los pagos y facilidades de pago o acuerdos de pago que se paguen o suscriban hasta el 30 de noviembre de 2020.

Esta disposición modifica, transitoriamente, la disposición contenida en el artículo 635 del Estatuto Tributario, señalando que la tasa diaria de intereses será liquidada a una tasa equivalente a la tasa de interés bancario corriente para créditos de consumo y ordinario, como lo certifique la Superintendencia Financiera de Colombia.

Si se trata de un contribuyente que ejerce una actividad económica especialmente afectada por la emergencia sanitaria, de las señaladas en el artículo 1.6.1.13.2.11 y el parágrafo 4 del artículo 1.6.1.13.2.12 del Decreto 1625 de 2016, la tasa transitoria será el 50% de la tasa de interés bancario certificada por la Superintendencia Financiera de Colombia para créditos de consumo y ordinario.

Creación del proceso de facilidades de pago abreviadas

El Decreto 688 del 22 de mayo de 2020 crea un procedimiento especial y transitorio para las facilidades de pago que soliciten quienes presenten declaraciones tributarias desde el 01 de abril hasta el 01 de julio de 2020.

Las solicitudes podrán solicitar facilidades de pago o acuerdos de pago, por las obligaciones declaradas en el periodo señalado, hasta el 06 de agosto de 2020.

Una vez presentada la solicitud la DIAN tendrá 15 días para dar respuesta y debe seguir las siguientes condiciones:

- Los intereses se deberán calcular con la tasa de interés bancario corriente para la modalidad de créditos de consumo y ordinario, certificado por la Superintendencia Financiera de Colombia.

- El plazo máximo para las facilidades o acuerdos de pago abreviados serán de 12 meses, contados desde su suscripción.

- No es necesaria la constitución de ningún tipo de garantía real.

- El contribuyente que solicite la facilidad de pago o acuerdo de pago abreviado debe presentar una certificación en la que demuestre su necesidad de caja. Igualmente debe aportar las proyecciones financieras que permitirán el pago de la obligación en los 12 meses.

En caso de incumplimiento, ese establece que se seguirá el procedimiento de cobro coactivo, recalculando los intereses a lo dispuesto en el artículo 635 del Estatuto Tributario.

Extensión del plazo para solicitar conciliaciones contencioso administrativas, terminaciones por mutuo acuerdo y favorabilidad tributaria

La Ley 2010 de 2019 estableció la posibilidad de que los contribuyentes accedieran a los procedimientos de conciliación, terminación por mutuo acuerdo y favorabilidad tributaria en sus artículos 118, 119 y 120. Estos beneficios se podían solicitar hasta el 30 de junio de 2020 pero el Decreto 688 del 22 de mayo de 2020, con motivo de la situación producida por el COVID-19, amplió este plazo al 30 de noviembre de 2020. Esta disposición se hace extensiva a las entidades territoriales.

[1] Aunque la Resolución respectiva no ha sido proferida por la Secretaría de Hacienda, esta información ha sido anunciada oficialmente por la Alcaldía de Bogotá por medio de la página web: https://bogota.gov.co/mi-ciudad/salud/coronavirus/aplazado-el-pago-de-impuestos-del-predial-ica-y-vehiculos-en-bogota

Profesionales de contacto

-

+52 55 1102 3570

-

+52 81 8153 3900

-

+52 442 296 6400

-

+57 601 326 69 99