Precios de transferencia: estas son las novedades derivadas de la reforma fiscal de México para 2022

Alerta Tributario México

La reforma fiscal aprobada en México incluye medidas que afectan a los precios de transferencia, reduciendo las fechas límite para la entrega de documentación, aumentando el número de contribuyentes sujetos a obligaciones de documentación e introduciendo nuevas exigencias técnicas.

La reforma fiscal aplicable al ejercicio 2022 ha implicado la inclusión de nuevas provisiones en la Ley del Impuesto Sobre la Renta (LISR) que reflejan el aumento del interés de la administración tributaria mexicana sobre las operaciones realizadas entre partes relacionadas.

A continuación, se resumen las principales inclusiones en la ley, con el propósito de tenerlas en mente, las cuales, en términos generales, aumentan la carga administrativa sobre el contribuyente y reducen el horizonte temporal para el cumplimiento de obligaciones formales.

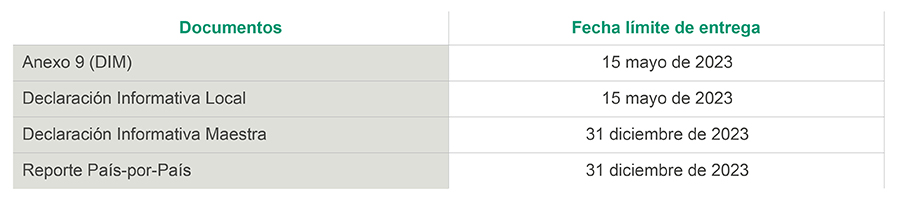

Reducción de las fechas límite para la entrega de la documentación

La principal modificación consiste en el acortamiento de tiempos en lo referente a la entrega de documentación formal definida en la LISR. En este caso, es especialmente relevante la reducción de la fecha límite de entrega del Local file, que pasa a ser el 15 de mayo siguiente a la finalización del ejercicio fiscal de referencia.

Fecha de entrega para el ejercicio fiscal 2022

Es relevante en este caso resaltar que la falta de cumplimentación de dichos documentos puede tener consecuencias económicas (la aplicación de sanciones por la presentación incompleta o incorrecta de dicha documentación) y/o administrativas (restricción temporal del uso de certificados de sello digital).

Mayor número de contribuyentes sujetos a obligaciones de documentación

- Se amplía la obligación de informar a aquellos contribuyentes que lleven a cabo operaciones con entidades que dictaminan sus estados financieros

Con la modificación del artículo 32-H del CFF, se suman a la base de contribuyentes obligados a presentar la Declaración Informativa Local y la Declaración Informativa Maestra, aquellas personas morales o físicas que hayan realizado operaciones con empresas que dictaminen sus estados financieros.

Por lo tanto, habrá que procurar una coordinación eficiente en el intercambio de información entre las partes del grupo para advertir cuándo es que la situación fiscal de la contraparte acarrea obligaciones para el contribuyente en cuestión.

- Documentación exigible en operaciones realizadas con contrapartes nacionales

La documentación exigida a los contribuyentes que realicen operaciones con partes relacionadas no se limitará a operaciones con partes localizadas en el extranjero, sino que los requisitos de documentación abarcan también operaciones realizadas en el ámbito nacional. De esta forma se amplía en gran medida la carga administrativa para los contribuyentes.

Exigencias técnicas

- Rango intercuartílico

Se establece el rango intercuartílico como el método estadístico más adecuado para la determinación de una remuneración en línea con el principio de plena competencia para operaciones entre partes relacionadas.

Este hecho no rechaza la posibilidad de la utilización de otro tipo de métodos estadísticos, pero sí limita el marco en el que puede darse dicha situación, principalmente a procedimientos de resolución de controversias entre autoridades fiscales de diferentes jurisdicciones.

- Utilización de comparables del ejercicio bajo análisis

Se exige restringir la temporalidad de los datos comparables al año de referencia, a menos que el ciclo de negocios del producto o servicio contemplen una naturaleza de tiempo mayor y sea posible justificar dicha circunstancia.

De lo anterior se deriva un gran reto para los contribuyentes que deban validar las remuneraciones establecidas en operaciones con partes relacionadas mediante el uso de comparables externos. Para la realización de este tipo de análisis es habitual la utilización de bases de datos que actualizan y publican su información sin seguir un calendario concreto y constante. Esto puede provocar que dicha información no esté disponible para el contribuyente a la fecha límite para presentar la documentación exigida.

- Análisis funcional de la contraparte

Se deberá realizar el análisis funcional de todas las partes intervinientes en la operativa bajo análisis: activos empleados, funciones realizadas y riesgos asumidos.

- Maquiladoras

Se elimina la opción de forjar Acuerdos de Precios Anticipados (APA) para los contribuyentes que realicen actividades de maquila a los efectos de cumplir con sus obligaciones en materia de precios de transferencia. En estos casos los contribuyentes deben recurrir a la opción de safe harbor la cual establece que las utilidades fiscales deberán ser al menos del 6,9% del valor total de los activos utilizados, o bien el 6,5% sobre los costos y gastos totales de la operación incurridos por la persona residente en el país, lo que resulte mayor.