COVID-19: Perú dicta medidas para brindar facilidades tributarias

Alerta Tributario Perú

El pasado 11 de marzo de 2020, la Organización Mundial de la Salud calificó el brote de coronavirus (COVID-19) como una pandemia, por lo que el Gobierno del Perú procedió a declarar una Emergencia Sanitaria a nivel nacional por 90 días. Asimismo, se ha declarado el Estado de Emergencia Nacional por 15 (hasta el 30 de marzo inclusive), disponiéndose el aislamiento social obligatorio. A fin de brindar facilidades tributarias en el contexto de crisis sanitaria y Estado de Emergencia que está atravesando el país, la Superintendencia Nacional de Aduanas y de Administración Tributaria (SUNAT) ha emitido cinco resoluciones que detallamos a continuación.

- Resolución de la Superintendencia (R.S.) No. 054-2020/SUNAT, que fijó la prórroga excepcional para la presentación de la Declaración Jurada Anual del Impuesto a la Renta e Impuesto a las Transacciones Financieras del ejercicio 2019.

- R.S. No. 055-2020/SUNAT, la cual otorgó nuevas facilidades tributarias como el aplazamiento de la fecha de vencimiento y plazos máximos para las obligaciones tributarias relativas a febrero de 2020, así como el plazo máximo de atraso de distintos registros, entre otros;

- R.S. No. 057-2020/SUNAT, mediante la cual se fija la forma y condiciones para solicitar la devolución del impuesto selectivo al consumo;

- R.S. No. 058-2020/SUNAT, mediante la cual disponen medidas adicionales para favorecer la disponibilidad de recursos y otorgar otras facilidades a los deudores tributarios ante la declaratoria de Emergencia Nacional; y,

- Resolución de Superintendencia Nacional Adjunta de Tributos Internos No. 008-2020-SUNAT/700000, por la cual se aplica la facultad discrecional de no sancionar las infracciones tributarias en que se incurran durante el Estado de Emergencia Nacional.

En dicho sentido, las facilidades tributarias promulgadas son las siguientes:

- Prórroga de la presentación de la Declaración Jurada Anual del Impuesto a la Renta e Impuesto a las Transacciones Financieras del 2019

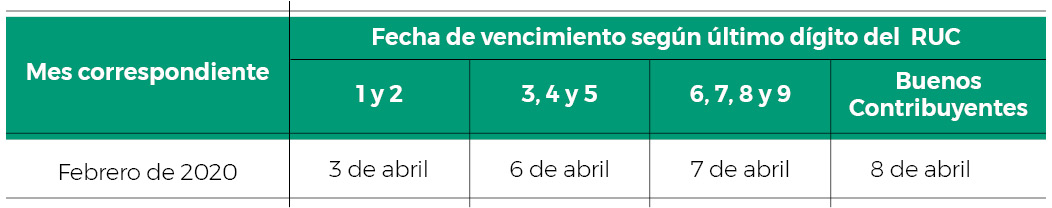

En principio, los deudores tributarios deberán presentar la Declaración Jurada y, de corresponder, efectuar el pago de regularización del Impuesto a la Renta y del ITF, de acuerdo al último dígito de su Registro Único de Contribuyentes (RUC), con una fecha de vencimiento desde el 25 de marzo para los contribuyentes cuyo RUC termine en 0 y hasta el 8 de abril para los Buenos Contribuyentes.

No obstante, la R.S. No. 054 ha establecido un nuevo cronograma para aquellos deudores tributarios que, en el ejercicio gravable 2019, hubieran obtenido ingresos netos de tercera categoría de hasta 2,300 Unidades Impositivas Tributarias (UIT)[1], o que hubieran obtenido o percibido rentas distintas a las de tercera categoría que sumadas no superen el referido importe. Siendo así, la fecha de vencimiento para la Declaración y pago será desde el 24 de junio para los contribuyentes cuyo RUC termine en 0 y hasta 9 de julio para los Buenos Contribuyentes y sujetos no obligados a inscribirse en el RUC.

- Obligaciones tributarias mensuales correspondientes a febrero 2020

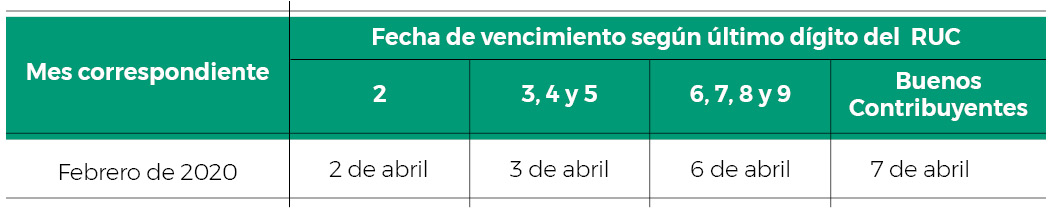

Para los deudores tributarios que en el ejercicio gravable 2019 hubieran obtenido ingresos netos de tercera categoría de hasta 2,300 UIT, o hubieran obtenido o percibido rentas distintas a las de tercera categoría que sumadas no superen el referido importe se prorrogará lo siguiente:

- La declaración y pago de las obligaciones tributarias mensuales de febrero de 2020:

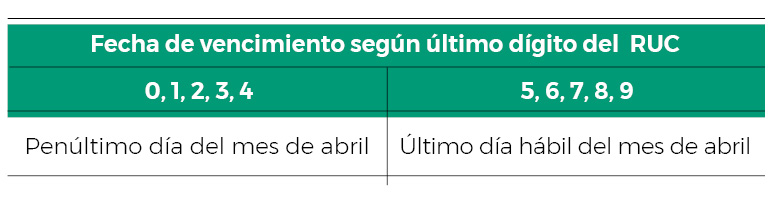

- Las fechas máximas de atraso del Registro de Ventas e Ingresos y del Registro de Compras electrónico correspondientes a febrero de 2020:

- Suspensión de fiscalizaciones y citaciones

De acuerdo a distintos comunicados emitidos por la SUNAT, las fiscalizaciones y citaciones programadas quedarán suspendidas en tanto dure el Estado de Emergencia Nacional, debiendo reanudarse el 31 de marzo de 2020. Adicionalmente, no habrá atención en los Centros de Servicio al Contribuyente hasta dicha fecha.

- Facultad discrecional de no sancionar

La Resolución No. 008 ha dispuesto aplicar la facultad discrecional de no sancionar administrativamente las infracciones tributarias en que incurran los deudores tributarios durante el Estado de Emergencia Nacional (es decir, hasta el 30 de marzo), incluyendo las infracciones cometidas o detectadas entre el 16 de marzo de 2020 y el 18 de marzo de 2020 (fecha de publicación de la mencionada resolución).

No obstante, no procederá la devolución ni compensación de los pagos vinculados a las infracciones que son materia de discrecionalidad, efectuados hasta antes de la emisión de la Resolución No. 008.

- Prórroga de plazos máximos de atraso de libros y registros

La R.S. No. 055 ha prorrogado hasta el 4 de mayo del presente año, los plazos máximos de atraso de los libros y registros vinculados a asuntos tributarios (e.g. caja y bancos, ingresos y gastos, registro del régimen de percepciones y/o retenciones, inventario permanente, etc.), así como los libros y/o registros electrónicos (con excepción del Registro de Ventas e Ingresos y Registro de Compras Electrónico) que originalmente vencían a partir del 16 de marzo y hasta el 6 de abril de 2020.

- Prórroga de plazos de envío de las declaraciones informativas y comunicaciones del Sistema de Emisión Electrónica a la SUNAT

Adicionalmente, se prorroga hasta el 15 de abril de 2020, los plazos de envío a la SUNAT de las declaraciones informativas y comunicaciones del Sistema de Emisión Electrónica, enviados directamente o a través del operador de servicios electrónicos, según corresponda.

- Solicitudes de Devolución

Se establece que, aquellos contribuyentes que presenten una solicitud de devolución a partir del mes en que se publicó la prórroga para el cumplimiento de las obligaciones tributarias mensuales, deberán consignar en el formulario virtual No. 1649 “Solicitud de Devolución” el último período transcurrido a la fecha de dicha solicitud, siempre que corresponda a períodos incluidos en el nuevo cronograma.

- Aplazamiento y/o fraccionamiento y/o refinamiento

Para los deudores tributarios con aplazamientos y/o fraccionamientos y/o refinamientos de la deuda tributaria por tributos internos concedidos hasta el 15 de marzo de 2020, respecto de los cuales la SUNAT no hubiera notificado hasta dicha fecha la resolución que declara su pérdida, se aplicará lo siguiente:

- El fraccionamiento se perderá si:

- Se adeuda el íntegro de dos (2) cuotas consecutivas, no computándose la cuota que venza el 31 de marzo, siempre que esta, incluidos sus intereses moratorios se paguen hasta el 30 de abril.

- No se paga el íntegro de la última cuota en el plazo establecido. No se perderá el fraccionamiento si la última cuota vence el 31 de marzo y esta, junto a sus intereses moratorios, se cancelan hasta el 30 de abril.

- El aplazamiento se perderá si no se cumple con pagar el íntegro de la deuda tributaria aplazada y el interés correspondiente al vencimiento del plazo establecido. Si la fecha de vencimiento fuese el 31 de marzo, se perdería el aplazamiento en caso no se pague hasta el 30 de abril.

- Aplazamiento con fraccionamiento:

- Se perderán ambos si no se paga el íntegro del interés del aplazamiento hasta la fecha de su vencimiento. Si la fecha de vencimiento fuese el 31 de marzo, se perderán si no se paga hasta el 30 de abril.

- Se perderá el fraccionamiento si:

- No se cancela la cuota de acogimiento en las fechas previstas. Si la cuota tenía que pagarse el 31 de marzo, se perderá el fraccionamiento si no se paga hasta el 30 de abril.

- Habiendo pagado la cuota de acogimiento y el interés del aplazamiento, se adeude el íntegro de dos (2) cuotas consecutivas, no computándose la cuota que venza al 31 de marzo, siempre que se cancele junto con los intereses moratorios hasta el 30 de abril.

- No se paga el íntegro de la última cuota dentro del plazo establecido. Si la fecha de vencimiento es el 31 de marzo, se perderá el fraccionamiento si no se paga hasta el 30 de abril.

Lo presente no aplica a los aplazamientos y/o fraccionamientos y/o refinanciamientos a los que se le aplique lo dispuesto en el artículo 13 de la R.S. No. 051-2019/SUNAT.

- Procedimiento de Emergencia para la Solicitud de Libre Disposición de Montos Depositados

Para solicitar la libre disposición de los montos depositados en las cuentas de detracciones, las solicitudes se presentarán por única vez entre el 23 de marzo y el 7 de abril de 2020 mediante SUNAT Operaciones en Línea. Dicha solicitud comprenderá el saldo acumulado en la cuenta hasta el 15 de marzo y, en caso el solicitante sea titular de una cuenta convencional como de una cuenta especial – IVAP, solo comprenderá el saldo acumulado en la primera; mientras que, si el solicitante solo es titular de una cuenta especial – IVAP, la solicitud comprenderá el saldo acumulado en esta cuenta.

- Postergación de la obligación de las unidades ejecutoras y entidades del Sector Público Nacional de prestar información.

Las unidades ejecutores y entidades del Sector Público Nacional deberán proporcionar la información a SUNAT sobre sus adquisiciones de bienes y/o servicios de acuerdo a lo siguiente:

- Devolución del Impuesto Selectivo al Consumo (ISC)

La R.S. No. 057 estableció que, a fin de que el transportista pueda Solicitar la devolución del ISC deberá solicitarla de acuerdo al siguiente cronograma:

Adicionalmente, el transportista deberá presentar la información requerida en memoria USB o disco compacto, así como utilizar el aplicativo informático – Programa Validador de SUNAT.

Asimismo, el transportista tendrá que presentar la documentación que acredite la antigüedad de las unidades de transporte (PDF), en un disco compacto grabable.

Para visualizar las Resoluciones de Superintendencia, puede acceder a los siguientes links:

- R.S. No. 054-2020/SUNAT: http://www.sunat.gob.pe/legislacion/superin/2020/054-2020.pdf

- R.S. No. 055-2020/SUNAT: http://www.sunat.gob.pe/legislacion/superin/2020/055-2020.pdf

- R.S. No. 057-2020/SUNAT: http://www.sunat.gob.pe/legislacion/superin/2020/057-2020.pdf

- R.S. No. 058-2020/SUNAT: http://www.sunat.gob.pe/legislacion/superin/2020/058-2020.pdf

- R.S. Nacional Adjunta de Tributos Internos No. 008-2020-SUNAT/700000: http://www.sunat.gob.pe/legislacion/superAdjunta/rsnati/2020/rsnati-008-2020.pdf

Profesional de contacto